纳税人是指依照税收法律和法规的规定,享有纳税、代扣代缴、代收代缴税款的权利和义务的

个人或者单位。公司纳税人是指作为从事商业的个人和/或单位,包括有限责任公司、私营公

司、其他公司、国有企业或以任何名称和形式的地区的所有企业、公司、教会、合作社、养老

基金、合伙企业、协会、基金会、群众组织、社会政治组织或其他组织、机构和其他形式的实

体,包括集体投资企业和永久性企业形式。私人个人纳税人是指不属于商业实体或法人实体,

并且已经满足纳税主体和纳税对象条件的个人或个人纳税人。

每个纳税人都有义务遵守印度尼西亚税务机关制定的税收法规。每个纳税人都有纳税义务,即

报告和/或缴税,以及预扣和/或收税。个人纳税人和公司纳税人都必须遵守纳税义务。

私营个体纳税人的合规性

私人是指居住在印度尼西亚的人,在12个月内居住在印度尼西亚超过183天,或在一个纳税年

度内居住并有意向居住在印度尼西亚。符合定义的印度尼西亚公民(WNI)和外国公民(WNA)也

包括为私人。

私营个体的义务如下:

- 登记:

私营个体纳税人需要在税务服务部门(KPP)登记,获得纳税人识别号(NPWP) - 计算、支付和申报税款

纳税人须根据税务规定,通过自我评估计算、支付和报告所欠税款。 - 在纳税年度结束后的3个月内或3月底前报送私营个体的年度纳税申报表。 私营个体纳税人

的年度纳税申报包括:

(1) 经营企业或自由职业者的纳税人(SPT 1770)

经营企业的纳税人可以计算一年的营业额,以及与收入相关的成本,其中的税收计算也可

以由税务顾问协助。

在一个纳税年度内业务营业额低于48亿印尼卢比的私营个体纳税人,有权选择享受中小企

业的最终所得税计划,税率为每月总收入的0.5%。

(2) 年收入高于6000万印尼卢比(SPT 1770-S)和低于6000万印尼卢比(SPT 1770-SS)的

在职纳税人

使用此申报表的纳税人可包括雇主及其他来源提供的符合1721-A1表格的收入资料。

不可分割遗产

不可分割遗产是一个纳税单位,取代了作为纳税主体的继承人的地位,仍然使用留下遗产的私

人个人纳税人的纳税人识别号,并由继承人之一、遗嘱执行人或管理遗产的一方代表。

留下遗产的私人个人纳税人,其代表有义务向纳税人登记地的税务服务部门报告数据的变化。

进行报告目的是报告私人个人纳税人已经离世,所以纳税主体变更为不可分割遗产继承人的名

字。所使用的纳税人识别号仍然为留下遗产的私人个人纳税人的纳税人识别号,但在计算不可

分割遗产的应纳税额时,不能以非应税收入(PTKP)的形式进行扣除。

原则上,来自不可分割遗产的收入是一项权利,可以分配给合法继承人。 因为在计算应税收入

时,每个继承人都采用非应税收入的形式进行扣除,而在计算来自不可分割遗产的收入的应税

收入时,未采用非应税收入的形式进行扣除。

企业纳税人的合规性

企业纳税人包括公司、上市公司、国有企业(SOE)、合作社、外国公司代表处、常设机构和基

金会。

企业纳税人的义务如下:

- 登记

(NPWP) 企业纳税人需在税务服务部门登记注册税卡(WP),以获得纳税人识别号。 - 计算、支付和申报税款。

企业纳税人义务包括以下类型:

1. 所得税第21条:对私人个人纳税人或雇员从服务或活动中获得的收入征收的预扣税。

所得税第22条: 对与进出口有关的贸易活动、为国库和国有企业购买货物、销售某些消费

品、汽车、石油和天然气以及奢侈品向企业纳税人征收的预扣税。

2. 所得税第23条:对与股息、特许权使用费、利息、赠与和奖励、租金或服务有关交易所征

收的预扣税。

3. 所得税第25条:根据所得税申报表的应纳税额减去已征收的所得税和在国外已付或欠付的

所得税后得出的分期税款。

4. 所得税第26条:对在印度尼西亚的常设机构(BUT)以外的外国纳税人从印度尼西亚获得的收

入征收的税款。

5. 所得税第29条:公司在一个纳税年度内应纳税额大于其他各方已扣缴并交存的税收

抵免额。

6. 所得税第4条第(2)款:对存款和储蓄利息、债券利息、抽奖奖品、股票交易、土地和建

筑物租金、建筑服务以及对既定条例规定的其他交易中的扣缴收入所征收的税款。

7. 中小企业最终所得税0.5%:一个纳税年度内总收入低于48亿印尼盾的纳税人有权选择享受

中小企业最终所得税计划,税率为0.5%。

8. 增值税:对应税货物(BKP)和应税服务(JKP)的交易收取的税款。

凡申报应税货物和/或应税服务且总收入超过48亿的纳税人,应当登记为应税企业(PKP),

有义务按照税收规定征收未缴增值税和缴存应计增值税。

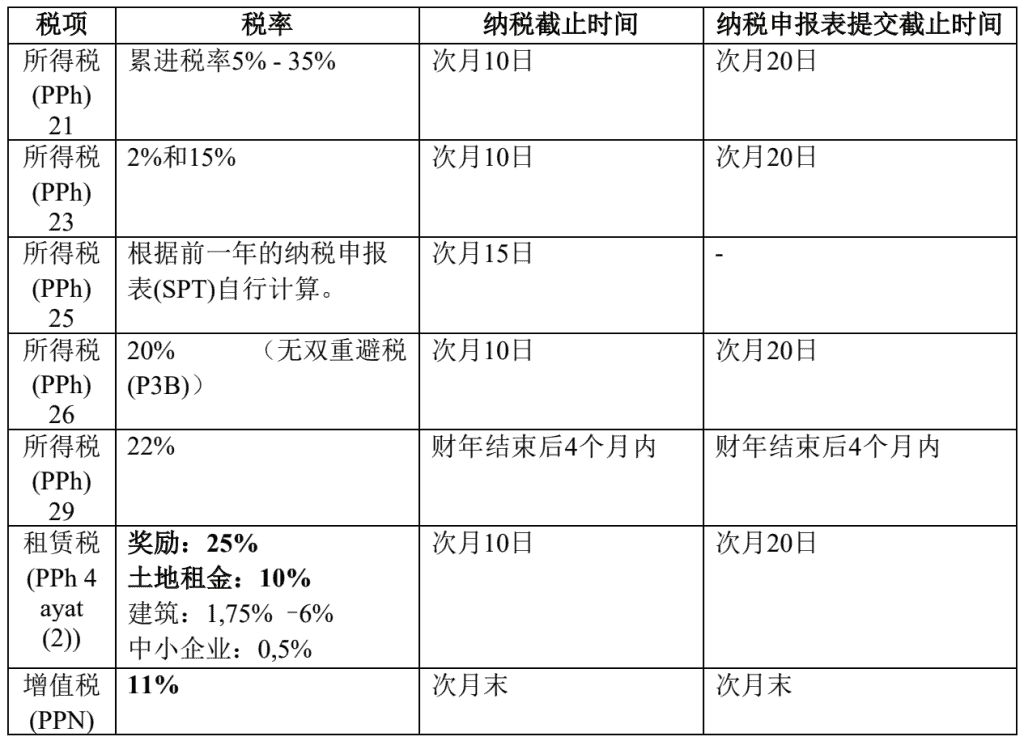

纳税和纳税申报表提交截止时间